今年以来,伴随着大宗商品价格的集体上涨潮,铝市场价格也攀上历史新高。在10月创下阶段性高点以后,铝价短期跌幅过两成,煤炭、原油、金属等价格也同步回落。

相较于上半年的原材料上涨、电力供应紧张,以及供需错配和全球通胀的影响,近期铝价的变动受欧洲能源危机的影响G大。

经历了短期从阶段性历史高点下挫超两成以后,全球铝市场再现动荡局势。欧洲能源危机持续发酵,带动当地多处铝厂减产,后续将持续影响市场。

1.供给:年末海运费持续下跌,海外疫情防控加强以及国内进口矿需求下降,国内外矿价有回落趋势;当前液碱市场延续下行走势且年末回涨趋势未现,西南地区长单签订进程不佳,氧化铝继续承压,本周均价已回落至2800元/吨附近。

电解铝方面,云南部分铝产开始复产计划,宁夏及内蒙地区再传减产消息,其中宁夏有小幅减产可能,但内蒙电解铝企业因减产概率偏低,国内供给紧缩。11月西欧电解铝总产能约为500万吨,运行产能约326万吨,开工率位于今年低位,年内黑山德国等国仍存一定限产压力。

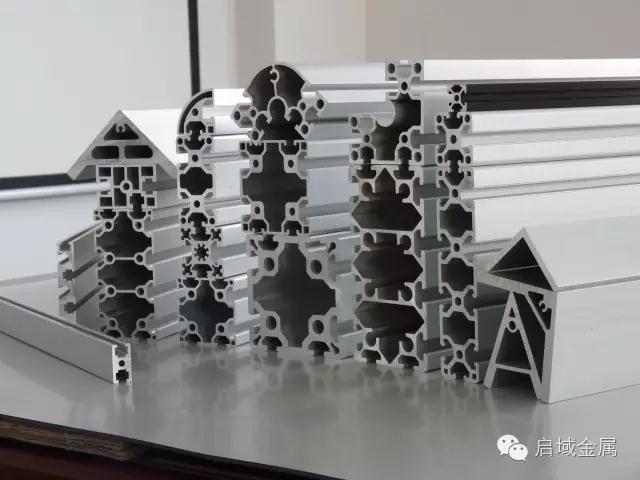

2.需求:下游消费走势平稳。下游加工行业本周平均开工率升至67.7%,企业开工率出现分化,铝板带箔以及铝型材板块开工率升至83%,线缆呈现走弱趋势降至55%。

加工费方面,本周铝棒加工费全线下跌,河南临沂小幅下调20-50元/吨,新疆、无锡、包头及广东等地下调100-160元/吨;铝杆价格跌势明显,均价下滑200-300元/吨;铝合金价格全线上涨,ADC12系列及A380上调200元/吨,A356及ZLD102/104上调500元/吨。

3.库存:交易所库存,LME回归去库节奏,本周去库1.54万吨至96.42万吨;沪铝本周去库0.13万吨至32.91万吨。社会库存方面,氧化铝本周累库0.8万吨至27.8万吨,库存水位仅高于2018年同期水平,处于历史低位;电解铝社库去库节奏开始放缓,本周去库4.6万吨至86.4万吨,无锡、巩义地区贡献主要减量。铝棒本周库存增加0.5万吨至8.35万吨。

4. 观点:欧洲能源危机发酵,叠加俄罗斯天然气供应紧缩引发市场供应担忧,当前国内电价起伏不大,海外电力成本创新高为铝价筑底,年末国内增减产消息相对透明暂无亮点,铝锭社库仍在去库阶段但速率开始放缓,基本面供给偏弱格局未转向。预计铝价维持震荡偏强运行。此外变异毒株奥密克戎加剧扩散,多国防疫部署升级,对原料供应运输产生扰动,需谨慎疫情反复引发阶段性市场避险情绪。

https://www.qiyu999.com/Article/yj12ydljgw.html